- 『PayPay銀行のビジネスローン審査に通らない!』

- 『PayPay銀行の審査は厳しいの?』

- 『PayPay銀行の審査に落ちる理由とは?!』

- 『審査に落ちた際の解決方法が知りたい!』

PayPay銀行のビジネスローン審査について、悩んでいる方も多いでしょう。

そこで今回は、PayPay銀行のビジネスローン審査や落ちた際の解決方法など、詳しくご紹介します!

目次 [表示]

PayPay銀行のビジネスローン

![]()

PayPay銀行には、法人・個人事業主向けビジネスローンが用意されています。

金利1.8~13.8%

PayPay銀行のビジネスローンは、金利1.8~13.8%と、

非常に低い金利で、融資を受けることができます。

利用限度額は最大1,000万円

利用限度額は最大1,000万円となり、

幅広い事業者の方の利用に対応可能です。

利用限度額の範囲で何度でも借り入れ可能

PayPay銀行のビジネスローンは、

利用限度額の範囲で何度でも借り入れ可能です。

資金が急に必要になった際も、利用しやすいですね。

事務手数料・維持費がかからない

また、PayPay銀行のビジネスローンは、

事務手数料・維持費がかからず、必要コストを抑えて利用できます。

申し込みから借り入れまで来店一切不要

PayPay銀行のビジネスローンは、

申し込みから借り入れまで来店一切不要なので、

忙しい方や遠方にお住いの方でも、気軽に利用しやすいですね。

返済は月々2,000円〜

PayPay銀行のビジネスローンは、

返済が月々2,000円〜なので、無理なく計画的に、

融資を受けることができます。

申し込みから借り入れまでの流れ

- お申し込み

- 審査結果連絡

- 口座開設

- ご契約手続

- お借り入れスタート

PayPay銀行のビジネスローンは、

ネットで簡単に申し込むことができます。

PayPay銀行で審査時間が遅くなる理由!審査厳しい?

![]()

このように、PayPay銀行について、詳しく触れてきました。

また、PayPay銀行の審査時間が長くなる場合は、下記のような理由が考えられます。

PayPay銀行のビジネスローン審査は決して甘くないので、注意が必要です。

会社の財務状況

まず、融資審査では、会社の財務状況を調べられます。

売上総利益の他に、営業利益・経常利益もチェックされるでしょう。

そこで、もし気になる点があれば、それだけ審査時間も伸びてきます。

融資希望額に見合う使途か

また、融資希望額に見合う使途かどうかです。

設備投資や運転資金などに使われるのか、

それとも、自転車操業で借入返済に使われてしまうのか。

融資の使途にも、注目しているはずです。

返済見込みはあるか

そして、返済見込みがあるかです。

たとえ、融資目的や融資額が妥当であっても、

返済できる見通しがあるのか、慎重に審査しています。

事業計画、返済計画と照らし合わせて、本当に返済するための財源が確保できるのか、

PayPay銀行のビジネスローンも慎重に見極めているのです。

PayPay銀行のビジネスローン審査に落ちてしまう理由!

![]()

では、PayPay銀行のビジネスローン審査に落ちてしまうのは、

どのような理由が考えられるのか。

下記で詳しく見ていきたいと思います。

創業資金として借入しようとしている

PayPay銀行のビジネスローンは、設立1期目から申込可能ですが、

創業資金としての借入には利用できません。

会社の経営状況が悪い

また、会社の経営状況が悪いと、

PayPay銀行のビジネスローンで融資を受けても、返済できないリスクもあるため、

審査に通らない可能性があります。

安定した収入がない

安定した収入がない場合は、返済できない可能性があり、

PayPay銀行のビジネスローン審査にも通らない可能性が高いです。

PayPay銀行の審査に通るためには、安定した利益があることが必要です。

多重債務している

今現在、既に他社から多重債務をしている方は、

それだけ、返済に回さなければならないお金も多く、

PayPay銀行のビジネスローン融資を受けても、返済に苦しくなることが予想されます。

信用情報に問題あり

過去に債務整理をしていたり、返済滞納しているなど、信用情報に問題があると、

PayPay銀行で融資を受けても、返済が遅れる、もしくは返済不能になる可能性もあり、

融資に通らない可能性が高いです。

融資希望額が大き過ぎる

あまりにも融資希望額が大き過ぎる、

会社の規模や財務状況に見合わないほどの希望額では、

PayPay銀行にとってリスクが大きいので、審査に通らない可能性があります。

同時に複数社申し込みしている

もし、PayPay銀行以外にも、同時に複数社申し込みをしていると、

怪しいと疑われて、審査に通らない可能性があります。

代表者の人柄

しっかり返済できるのか、返済計画が立てられて守れるのか、

そういう意味でも、代表者の人柄もチェックされているはずです。

いい加減な対応をしていると、担当者に悪い印象を与えてしまうため、

福岡銀行フィンディの審査に落ちてしまう可能性があります。

PayPay銀行のビジネスローン審査落ちの解決方法

![]()

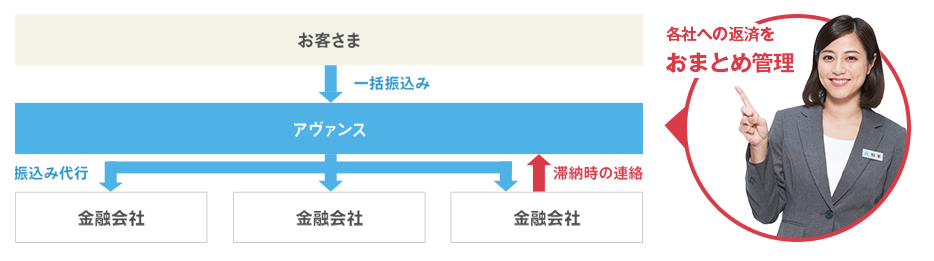

このように、PayPay銀行のビジネスローン審査に落ちてしまう原因は、様々あります。

そして、もし今現在、PayPay銀行の審査に落ちてしまった方は、

他のビジネスローンへの申し込みを検討してみるといいでしょう。

また、ビジネスローン以外にも、資金調達方法はいくつもあります。

MRF(エムアールエフ)

![]()

MRF(エムアールエフ)は、西日本エリアを中心に、

中小企業や個人事業主に融資サービス提供を行う会社になります。

MRFの会社概要

| 商号 | 株式会社エム・アール・エフ |

|---|---|

| 本社所在地 | 〒810-0004 福岡市中央区渡辺通5丁目23番8号 サンライトビル6階 |

| 設立 | 平成24年4月 |

| 資本金 | 7,500万円 |

| 代表者 | 代表取締役社長 宮本 達也 |

| 営業拠点 |

|

| 事業内容 |

|

| 取引金融機関 |

|

| 貸金業者登録番号等 | 福岡財務支局長(4)第00173号 日本貸金業協会会員第005731号 |

| 宅地建物取引業免許証番号 |

|

| 指定紛争解決機関 |

|

MRFの商品サービス

長期間元金据置プラン

| 借入限度額 | 100万円~3億円 |

|---|---|

| 利息(契約年率) | 4.00%~9.90% |

| 実質年率 | 15.00%以内 |

| 事務手数料 | 融資金額の3.30%(消費税込み) |

| 必要書類(申込時) |

|

| 必要書類(契約時) |

|

| 返済方式及び期間(回数) |

|

| 遅延損害金(年率) | 20.00% |

| 解約違約金 | 期限前償還等を行う場合、残元金に対して3.00%の違約金が必要となります。 |

| 担保 | 土地・建物に根抵当権設定 |

| 保証人 | 連帯保証人原則不要 ※法人企業は、代表者の連帯保証が必要な場合があります。 |

| 登記費用 | 登記設定費用、抹消費用はお客様負担となります。 |

| 要審査 | お客様や担保物件により、必要書類が異なる場合がございます。 詳しくは営業担当者にお問合せ下さい。 |

オーダーメイドプラン

| 借入限度額 | 50万円~3億円 |

|---|---|

| 利息(契約年率) | 6.00%~15.00% |

| 実質年率 | 15.00%以内 |

| 事務手数料 | 不要 |

| 資金使途 | 事業性資金 |

| 必要書類(申込時) |

|

| 必要書類(契約時) |

|

| 返済方式及び期間(回数) |

|

| 遅延損害金(年率) | 20.00% |

| 解約違約金 | 期限前償還等を行う場合、残元金に対して3.00%の違約金が必要となります。 |

| 担保 | 土地・建物に根抵当権設定 |

| 保証人 | 連帯保証人原則不要 ※法人企業は、代表者の連帯保証が必要な場合があります。 |

| 登記費用 | 登記設定費用、抹消費用はお客様負担となります。 |

| 要審査 | お客様や担保物件により、必要書類が異なる場合がございます。 詳しくは営業担当者にお問合せ下さい。 |

ブリッジプラン

| 借入限度額 | 100万円~3億円 |

|---|---|

| 利息(契約年率) | 5.00%~9.60% |

| 実質年率 | 15.00%以内 |

| 事務手数料 | 融資金額の2.20%(消費税込み) |

| 資金使途 | 事業性資金 |

| 必要書類(申込時) |

|

| 必要書類(契約時) |

|

| 返済方式及び期間(回数) |

|

| 遅延損害金(年率) | 20.00% |

| 解約違約金 | 期限前償還等を行う場合、残元金に対して3.00%の違約金が必要となります。 |

| 担保 | 土地・建物に根抵当権設定 |

| 保証人 | 連帯保証人原則不要 ※法人企業は、代表者の連帯保証が必要な場合があります。 |

| 登記費用 | 登記設定費用、抹消費用はお客様負担となります。 |

| 要審査 | お客様や担保物件により、必要書類が異なる場合がございます。 詳しくは営業担当者にお問合せ下さい。 |

バリエーションプラン

| 借入限度額 | 10万円~3,000万円 |

|---|---|

| 利息(契約年率) | 7.00%~15.00% |

| 資金使途 | 事業性資金 |

| 必要書類(申込時) |

|

| 必要書類(契約時) |

|

| 返済方式及び期間(回数) |

|

| 遅延損害金(年率) | 20.00% |

| 解約違約金 | 期限前償還等を行う場合、残元金に対して3.00%の違約金が必要となります。 |

| 担保 |

|

| 保証人 | 連帯保証人原則不要 ※法人企業は、代表者の連帯保証が必要な場合があります。 |

| 登記費用 | 登記設定費用、抹消費用はお客様負担となります。 |

| 要審査 | お客様や担保物件により、必要書類が異なる場合がございます。 詳しくは営業担当者にお問合せ下さい。 |

不動産事業向けプラン

| 借入限度額 | 300万円~3億円 |

|---|---|

| 利息(契約年率) | 6.57%~12.00% |

| 実質年率 | 15.00%以内 |

| 事務手数料 | 融資金額の2.20%(消費税込み) |

| 資金使途 |

|

| 必要書類(申込時) |

|

| 必要書類(契約時) |

|

| 返済方式及び期間(回数) |

|

| 遅延損害金(年率) | 20.00% |

| 解約違約金 | なし |

| 担保 | 土地・建物に根抵当権設定 |

| 保証人 | 連帯保証人原則不要 ※法人企業は、代表者の連帯保証が必要な場合があります。 |

| 登記費用 | 登記設定費用、抹消費用はお客様負担となります。 |

| 要審査 | お客様や担保物件により、必要書類が異なる場合がございます。 詳しくは営業担当者にお問合せ下さい。 |

不動産事業向けプラン(3ヶ月償還型)

| 借入限度額 | 300万円~3億円 |

|---|---|

| 利息(契約年率) | 4.50%~6.60% |

| 実質年率 | 15.00%以内 |

| 事務手数料 | 融資金額の1.10%~2.20%(消費税込み) |

| 資金使途 |

|

| 必要書類(申込時) |

|

| 必要書類(契約時) |

|

| 返済方式及び期間(回数) |

|

| 遅延損害金(年率) | 20.00% |

| 解約違約金 | なし |

| 担保 | 土地・建物に根抵当権設定 |

| 保証人 | 連帯保証人原則不要 ※法人企業は、代表者の連帯保証が必要な場合があります。 |

| 登記費用 | 登記設定費用、抹消費用はお客様負担となります。 |

| 要審査 | お客様や担保物件により、必要書類が異なる場合がございます。 詳しくは営業担当者にお問合せ下さい。 |

西日本に強い

MRF融資は福岡本社以外にも、大阪、神戸、広島、岡山、熊本、鹿児島と、

いくつも支店があり、西日本に強い会社です。

実績がある

![]()

MRF融資はネットワークも広く、融資残高330億円の実績があります。

年間1,500名以上が利用

![]()

MRF融資は、年間1,500名以上の幅広い年齢層や業種の方が利用しています。

借入限度額が大きい

MRF融資は50万円から最大3億円まで、借入限度額も大きく、

様々な事業主の方が利用しやすくなっています。

資金使途に制限がない

MRF融資ならば、資金使途に制限なく利用することもできます。

利息が安い

MRF融資では、利息も安く抑えられていますから、返済計画も立てやすいです。

保証人不要

MRF融資では、連帯保証人が原則不要で利用できます。

※ 法人の場合は、代表者の連帯保証が必要な場合もあります。

4つの返済方法

- 元金均等返済

- 元利均等返済

- 自由返済

- 元金据置

MRF融資では、このように4つの返済方法があり、

ご自身の都合に合わせて選ぶことができます。

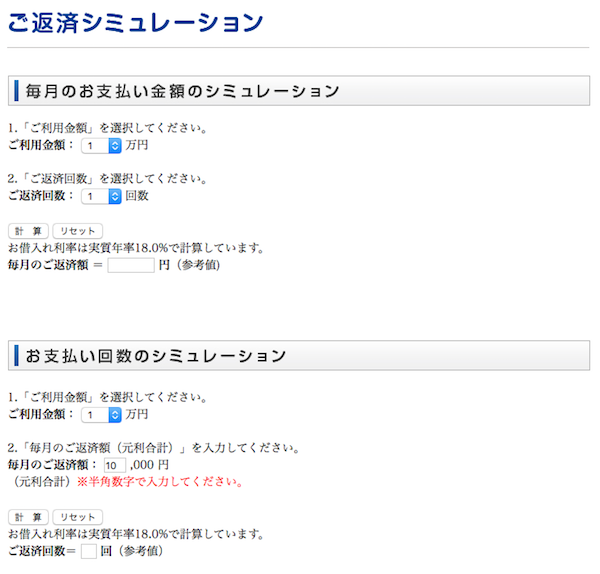

借入・返済シュミレーションができる

![]()

MRF融資では、公式サイトより、

借入や返済のシュミレーションをすることができます。

融資を考えている方は、まずMRF融資公式サイトでシュミレーションしてみるのもいいですね。

ネットから仮審査の申し込みが可能

MRF融資では、ネットで仮審査の申し込みができます。

忙しい方でも、簡単に申し込みができるので、おすすめです。

MRF融資は来店が不要

MRF融資では、来店による手続きも可能ですが、

営業担当者が指定場所まで訪問してくれるため、来店不要で融資を受けることも可能です。

年齢制限がない

MRF融資は、事業資金であれば、年齢制限なく利用することができます。

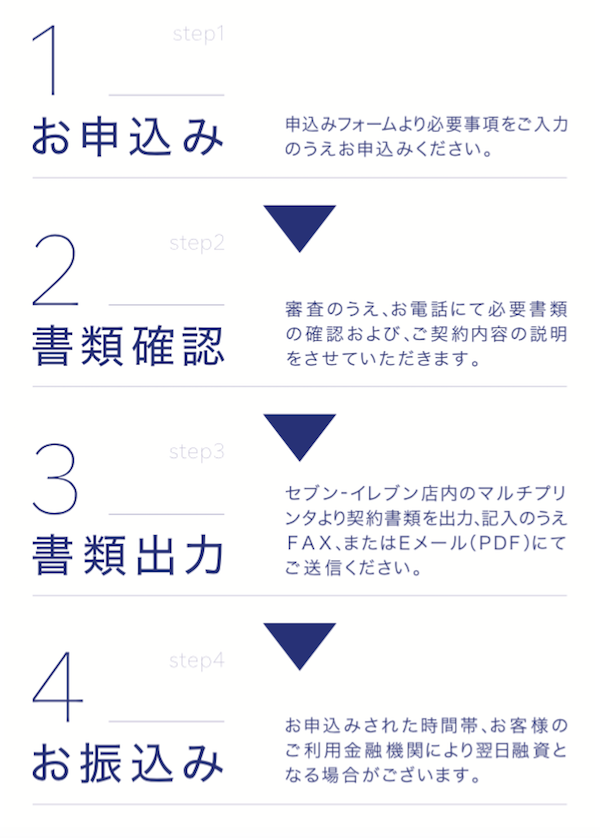

MRF融資の審査・ご契約の流れ

- お申し込み

- 担当者よりご連絡

- 本審査

- ご契約・お取引スタート

- ご返済

MRF融資はこのような流れになります。

MRF融資の担当者は非常に親切

MRF融資の担当者はとても親切ですね。

不安なこと、分からないことがあれば、すぐに答えてくれます。

ビジネスローンも利用しやすいので、

まずは、MRF有志に相談してみるといいですね。

ファクタリング

また、どうしても融資がおりない場合は、ファクタリングも検討してみることです。

ファクタリングでは、売掛債権を売却することで、即日資金調達することができます。

金融機関の融資とは違うので、会社の経営状況関係なく、資金調達が可能です。

もし、融資が受けられず困っている方は、ファクタリングもおすすめですね!

おすすめなファクタリング業者

![]()

もし、ファクタリングを利用するならば、QuQuMo![]() がおすすめです。

がおすすめです。

QuQuMoは、法人・個人事業主・フリーランスの方まで、ファクタリングサービスを提供しています。

これからファクタリング利用したい方に、審査甘め提出書類も少なめなので、特におすすめです。

QuQuMoの会社概要

| 運営会社 | 株式会社アクティブサポート |

|---|---|

| 代表 | 羽田 光成 |

| 所在地 | 東京都豊島区南池袋2-13-10 南池袋山本ビル3階 |

| 事業内容 |

|

| 入金スピード | 最短2時間 |

| 対応エリア | 全国 |

| 公式サイト | https://ququmo.net/ |

スマホ・PCで簡単手続き

QuQuMoはオンライン完結型ファクタリングサービスなので、どこからでもスマホ・PCで簡単手続きができます。

場所に問わず、全国どこからでも、いつでも簡単に手続きできるので、

遠方の方や忙しい方も、QuQuMoは利用しやすいですね。

審査結果は最短30分!

QuQuMoは、最短30分で審査結果が出ます。

QuQuMoは相当早く審査結果が得られます。

わずか30分で審査が可能なので、まずは気軽に問い合わせてみるといいですね。

入金まで最短で2時間!

![]()

QuQuMoは、入金まで最短で2時間なので、圧倒的にスピードがありますね!

すぐに資金調達したい方にも、圧倒的早さのQuQuMoがおすすめです。

手数料1%~最大14.8%!

また、手数料は1%~最大14.8%です。

手数料1%〜なので、QuQuMoは業界でもトップラクスに安くておすすめですね!

ファクタリング利用では手数料の安さは外せません。

わずかな手数料の違いでも、大きく金額が変わります。

そういう意味でも、ファクタリング手数料が業界最安値レベルのQuQuMoは、とても魅力的ですね。

金額上限なし

QuQuMoは、少額から高額まで、金額上限なしで、柔軟に対応しています。

個人やフリーランスの方は少額でファクタリング利用したい方もいるでしょう。

また一方で、それなりに売り上げがある法人は、大口利用したいケースもあります。

そういう意味でも、少額から上限なしの高額まで、幅広く対応しているQuQuMoが最適ですね。

大きな金額の資金調達が必要な法人・個人にもおすすめです。

QuQuMoの主な必要書類

![]()

- 取引先からの入金が確認できる通帳コピー

- 売掛債権に関する資料(請求書など)

QuQuMoは、通帳と請求書の2点のみなので、面倒な書類提出も不要です!

提出書類の少なさから言っても、圧倒的にQuQuMoが利用しやすいですね。

資金調達までの流れ

- 申込み

- 査定・結果(最短30分)

- ファクタリング契約

- 入金(最短2時間)

QuQuMoの口コミ

下記は、QuQuMoの口コミになります。

QuQuMo利用者からの多くの好評が寄せられていますので、参考にしてみましょう!

簡単に資金調達できた!(建設業)

- 調達額:600万円(3時間で資金調達)

銀行に行っても貸してもらえず、途方に暮れていたとき広告を見てすぐに相談しました。

私は、ネットが苦手で不安でしたが サポートセンターに問合せをしながら安心して契約を進めることができました。

必要書類も少なくこんなに簡単に資金調達ができるんだとびっくりしてます。

また困った際にはお願いしようと思います。

参考:QuQuMo公式サイト

困難な状況を乗り越えることができました(広告代理店)

- 調達額:1200万円(2時間で資金調達)

取引先からの急な入金日の変更があり、

別件の仕入れの支払いや融資金の返済が困難になってしまい、

困っていたときにネットでのサービスを見て利用しました。

必要な資金がなんと即日で手元に入り、困難な状況を乗り越えることができました。

また何かあった際は利用させていただきたいです。

参考:QuQuMo公式サイト

保証人なしで現金化できた!(建設業)

- 調達額:1500万円(4時間で資金調達)

担保保証人なしで資金調達できるのがほんとに驚きでした。

建設会社の経営をしているのですが、普段は銀行から融資を受けています。

機材の故障により緊急で追加費用がかかることになったためファクタリングしてもらいました。

金融機関の与信枠が超過していたので、保証人なしで現金化できたのはとても助かりました。

参考:QuQuMo公式サイト

こんな方におすすめ!

QuQuMoは必要書類はかなり少ないですし、上限なしで資金調達可能です!

業界の中でも、圧倒的に手数料も安くて、コストが抑えられますし、

審査も甘く柔軟に対応しているので、すぐにファクタリングサービスを利用したい方におすすめですね!

不動産担保ローン

![]()

もし、戸建やマンション、土地など所有している方は、不動産担保ローンもあります。

不動産担保ローンは、銀行などの融資に比べてスピードが早いです。

最短翌日から1週間で融資可能

株式会社マテリアライズ![]() という会社では、最短翌日から1週間で融資が可能です。

という会社では、最短翌日から1週間で融資が可能です。

担保可能なものは一戸建て、マンション、土地、収益物件、別荘、借地権、底地、共有持分調整区域、再建築不可物件など多岐に渡ります。

独自審査基準で全国対応

全国対応しており、不動産をお持ちの方であれば個人、法人等問わず、

独自の審査基準を設け、一般的に同業他社が難しい案件でも可能です。

事業資金やつなぎ融資が必要な方、既存の借入れをまとめたい方、急ぎの資金が必要な方も、不動産担保ローンも検討してみましょう。

支払い延長

![]()

また、借入せずに、請求書の支払いを先延ばしすることもできます。

「支払い.com」では、請求書のクレジットカード支払いを最長60日後に伸ばすことができます。

これにより、資金が底をつき、お金がない中小企業や個人事業主もキャッシュフローを改善させることができます。

少しでも支払いを先延ばししたい方は、ぜひ「支払い.com」も検討してみましょう!

まとめ

![]()

以上のように、PayPay銀行のビジネスローン審査に落ちる理由について、詳しく説明してきました!

これからPayPay銀行で審査を受ける方も、ぜひ参考にしてみてください!

また、PayPay銀行に落ちてしまった方も、

ファクタリングや不動産担保ローンなど、他の資金調達方法もあるので、

そちらもぜひ検討してみましょう!